Avrupa’da Almanya’nın ardından Fransa da siyasi bir krizle karşı karşıya.

Fransa’da bütçe ile ilgili aşırı sağın başlattığı sert muhalefet hükümetin durumunu da baskı altına alan bir aşamaya geçti.

Muhalefet tarafı bütçe için bir ‘mucize’ olması gerektiğini söyleyerek süreci zora sokarken, hükümet ise geri adım atmamakta ısrarlı.

Muhalefet bütçede emekli maaşlarının enflasyona endekslenmesini isterken, hükümet buna karşı çıkıyor. Maliye Bakanı Antonie Armand, “şantaja boyun eğmeyeceğiz” sözleri ile bu önerileri reddederken, muhalefetin de bu tavra tepkisi sert oldu.

Fransa Başbakanı Michel Barnier hükümetini krizin eşiğine getiren durum merkez sağın parlamentoda yeterli çoğunluğa sahip olmaması. Bu durum aşırı sağın desteğini kritik hale getiriyor. Hükümet yeterli desteği alamazsa Fransa’yı yeni bir siyasi çalkantı bekliyor.

Ülkede tartışma yaratan bütçenin amacı, bu yıl ekonominin büyüklüğünün %6,1’ine ulaşması beklenen Fransa’nın artan bütçe açığı üzerinde kontrolü yeniden ele geçirmek. Barnier başlangıçta 40 milyar euroluk harcama kesintileri ve 20 milyar euroluk vergi artışları planlamıştı, ancak bu rakamlar konusunda bazı tavizler vermek zorunda kaldı.

Krizin kritik ismi: Aşırı sağcı Le Pen

Fransa’nın bütçe krizinde aşırı sağ ve onun lideri konumundaki Marine Le Pen kritik bir konumda bulunuyor.

Le Pen ve Ulusal Birlik partisi, Barnier’in işbirlikleri karşılığında yerine getirmesi bekledikleri Noel öncesi taleplerin giderek artan bir listesini ortaya koydu. Parti, bütçeye dahil edilirlerse otomatik olarak güvensizlik oyuna yol açacaklarını söylediği politikalar olan bir dizi “kırmızı çizgi” sıraladı.

Ulusal Birlik Başkanı Jordan Bardella da RTL radyosuna yaptığı açıklamada son dakika mucizesi olmadıkça partisinin güvensizlik oyunu devreye alacağını ifade etti.

Le Pen, daha önce AFP haber ajansına yaptığı açıklamada kırmızı çizgileri karşılanmazsa partisinin hükümeti devirmek için solla birleşeceğini açıkça belirtmişti.

Piyasalarda ses getirmişti

Tüm bu tartışmalar Fransa’da piyasalarda da ses getirmişti.

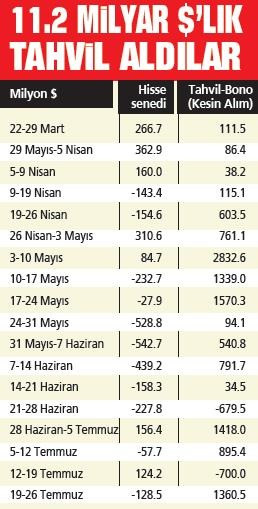

Tahvil yatırımcıları, krizin etkisiyle Fransa’nın devlet tahvillerinde satışa geçerken 10 yıllık tahvil getirileri Yunanistan 10 yıllık tahvil getirileriyle aynı seviyeye geldi.

Yakından izlenen bir risk ölçüsü olan 10 yıllık devlet tahvilleri ile daha güvenli Alman eşdeğerleri arasındaki getiri makası, yakın zamanda 2012’den bu yana en yüksek seviyesi olan 90 baz puana ulaştı ve Cuma günü yaklaşık 80 baz puana geriledi.

Gelişmeler euro tarafında da etkili oldu ve euro/dolar paritesi 1,05’in altını test etti.

National Australia Bank Ltd Stratejisti Rodrigo Catril, “Fransa’daki siyasi çalkantılar euroya kesinlikle yardımcı olmuyor. Hükümetin güvensizlik oylamasıyla gerçek anlamda çökmesi belirsizliğe bir katman daha ekleyecektir” değerlendirmesinde bulundu.

Macron’un erken seçim kumarıyla temeli atılan kriz

Fransa’da Cumhurbaşkanı Emmanuel Macron, Avrupa Parlamentosu seçimlerinde rakibi Marine Le Pen’in partisi Ulusal Birlik’in kazandığı büyük zaferin ardından erken seçim kararı almıştı.

Bu durum Fransa’da alt meclisi üç gruba bölmüştü. Macron’u destekleyen zayıflamış bir merkez, solcu bir ittifak ve Le Pen liderliğindeki güçlenmiş bir aşırı sağ.

Koalisyon mümkün olmadığından, Macron Eylül ayında Barnier’i Fransa’nın karmaşık maliyesini düzene sokma temel misyonuyla başbakan olarak atamıştı.

Son birkaç haftanın siyasi çalkantılarından önce bile, Fransa’nın maliyesi, 2024’ün sonunda borcu azaltma planları rayından çıkınca yatırımcılar için giderek artan bir endişe kaynağıydı.

Vergi geliri tahminlerin çok altında olduğundan, hükümet artık bütçe açığının başlangıçta planlandığı gibi yüzde 4,4’e düşürmek yerine bu yıl GSYİH’nın yüzde 6,1’ine ulaşmasını bekliyor.

Fransa’da borsa moral kaybetti

Fransa’nın CAC 40 endeksi bu haberler eşliğinde yüzde 1’den fazla düşüşle güne başlarken, Otomobil üreticisi Stellantis’in hisseleri şirketin CEO’sunun ani istifası nedeniyle sert bir düşüş yaşıyor.

CEO Carlos Tavares’in istifasının ardından Stellantis’in Paris ve Milano’da listelenen hisseleri yaklaşık yüzde 7 düştü ve bu da otomobil sektörü endeksindeki yaklaşık yüzde 2’lik düşüşe öncülük etti.

Ayrıca ülkenin ana hisse senedi endeksi de bankacılık sektörü hisseleri tarafından aşağı çekildi; Credit Agricole, Societe Generale ve BNP Paribas yaklaşık yüzde 2 değer kaybetti.