Donald Trump’ın Beyaz Saray’a dönüşü, Çin’le ilişkilerde yeni gerilimin sinyallerini verirken, iki süper devin güç savaşının dünya ekonomisinde kökten değişime neden olabileceği konuşuluyor.

Trump, seçim kampanyalarında bile Çin’i hedef alırken, Çin ürünlerine yüzde 60’a kadar gümrük vergisi getireceğini söylemişti. Göreve başlar başlamaz da Kanada ve Meksika’dan ithal ürünlere yüzde 25, Çin’den ithal tüm ürünlere de başlangıç olarak yüzde 10 gümrük vergisi getireceğini duyurdu.

Küresel ekonomik krizler kapıda!

Trump, ilk başkanlık döneminde de Çin’e yönelik ağır gümrük vergileri getirmiş, Pekin yönetimi de benzer bir adımda bulununca iki ülke arasında ‘ticaret savaşı’ başlamıştı. Yeni dönemde bu savaşın daha da derinleşmesi beklenirken küresel ekonominin bu savaştan nasıl etkileneceği merak konusu. Uzmanlar birçok ülkede büyüme ve makro ekonomik dengelerin olumsuz etkileneceğini savunurken, küresel tedarik zincirinde ayrışmaya ve derin ekonomik sarsıntılara işaret ediyor.

ABD-Çin arasındaki ticaret savaşı

ABD ile Çin arasında bir ticaret savaşının başlangıcı olarak görülen gelişmeler, dönemin Başkanı Trump’ın, iki ülke arasında ticaret açığını ve Pekin yönetiminin rekabete aykırı sanayi teşvik politikalarını öne sürerek 2018 yılında Çin’den ithal edilen çelik ve alüminyum ürünlerine ilave gümrük tarifesi getirme kararıyla başladı.

Çin’in buna karşılık vermesi üzerine uluslararası kamuoyunda “ticaret savaşı” olarak adlandırılan, iki ülkenin yüz milyarlarca dolarlık dış ticaret alışverişleri için gümrük tarifelerini karşılıklı artırmasıyla tırmanan bir süreç yaşandı.

Taraflar, 2019’da ticari anlaşmazlıkları geçici olarak askıya almaya karar verirken, müzakereler sonunda 2020’de “Faz 1” olarak adlandırılan anlaşmayla tarife artışlarının bir bölümü rafa kaldırıldı. Anlaşmayla ABD, Çin’den 550 milyar dolarlık ithalatın 250 milyar dolarlık kısmı için gümrük vergilerini kaldırırken 300 milyar dolarlık kısmına yönelik tarifeleri sürdürdü.

Trump, Çin ile ekonomik rekabette, daha çok ABD aleyhine olan dış açığına odaklanan, dış ticaret kalemlerinde gümrük vergilerini artırma tehdidiyle Çin üzerinde baskı kurmaya çalışan bir yöntemi benimsedi.

Donald Trump döneminde ayrıca Çinli telekomünikasyon şirketi Huawei ve ZTE’ye getirilen kısıtlamalar, Çin ordusuyla bağlantılı şirketlere “Çin askeri şirketi” tanımlaması getirilerek yaptırım uygulanması, daha sonra Başkan Joe Biden döneminde teknoloji güvenliği alanındaki daha geniş kapsamlı tedbirlerin öncüsü oldu.

Ekonomik ayrışma

Trump’tan başkanlığı devralan Biden, önceki dönemdeki tarife artışlarını ve şirketlere yönelik kısıtlamaları muhafaza ederken, teknoloji alanında daha sistemli, korumacı ve ulusal güvenliğe odaklı bir yaklaşıma yöneldi.

Biden yönetimi, “yüksek çitli küçük bahçeler” olarak adlandırdığı stratejiyle, ABD’nin ulusal güvenliğini tehdit edebilecek kilit teknolojilerin transferini önlemek üzere belirli sektörlere ve tedarik zincirlerine odaklanan kısıtlayıcı ve korumacı tedbirler uyguladı.

Yeni Trump döneminin de ulusal güvenliği önceleyen ve ekonomik bariyerleri yükselten bir dönem olması bekleniyor. Ancak Biden döneminde, belirli alanlarda ekonomik bağımlılığa bağlı riskleri giderme (de-risking) yaklaşımı öne çıkarken, Trump döneminin stratejik ekonomik ayrışmayı (de-coupling) yoğunlaştıracağı öngörülüyor.

Trump, Çin ile ekonomik rekabet stratejisinde tarifeleri kullanarak, ABD’ye yatırım çekme, yerel imalat sanayisini canlandırmayı ve ekonomik güvenliği sağlamayı hedefliyor.

Gümrük tarifelerini artırılmasını savunan Trump ve destekçileri, Çin’deki devlet destekli sanayi politikasının adil rekabete zarar vererek Amerikalı üreticileri dezavantajlı konumda bıraktığını, bu sebeple gümrük vergilerinin, bu politikayı dengelemek üzere “karşı-tedbir” olarak uygulanmasını tercih ediyor.

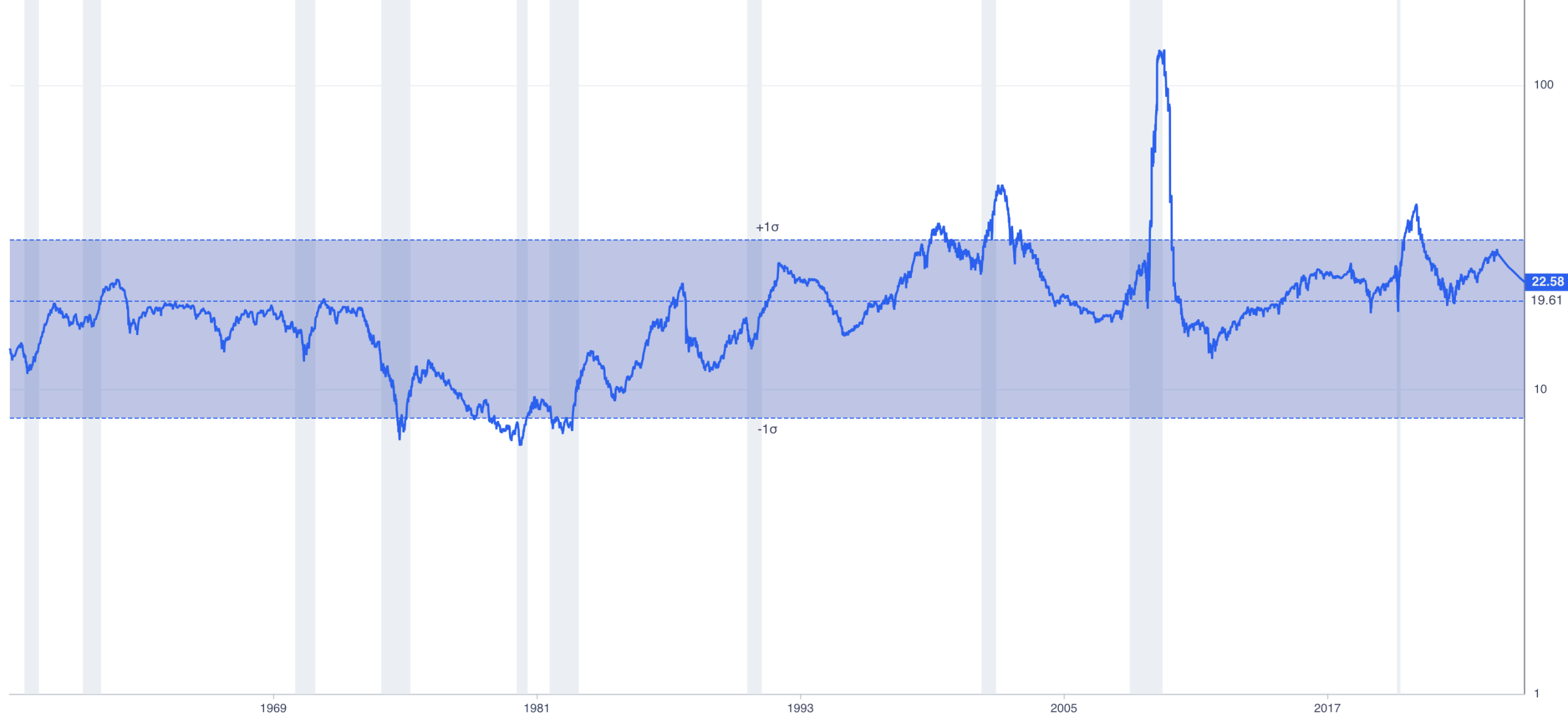

ABD’nin küresel imalattaki payının 1980’lerde yüzde 25 iken 2020’lerde yüzde 10’a kadar gerilemesine işaret eden Trump ve destekçileri, 1992’de Kuzey Amerika Serbest Ticaret Anlaşması’nı (NAFTA) imzalamasını ve Çin’in 2001’de dünya ticaret örgütüne üye olmasının bunda etkili olduğunu, serbest ticaretin imalat alanında ABD aleyhine bir durum yarattığını vurguluyor.

Çin’e karşı şahin tutum alan isimler kilit bakanlıklara aday

Trump’ın yeni kabinesinde ekonomi alanındaki kilit bakanlıklara Çin’e karşı şahin tutumlarıyla bilinen isimleri aday göstermesi de yeni dönemdeki politikalara ilişkin önemli ipucu olarak görülüyor.

Donald Trump’ın, Ticaret Bakanlığına aday gösterdiği, Wall Street’ten yatırım bankacısı Howard Lutnick, gümrük tarifelerini savunan bir isim olarak biliniyor.

Lutnick, bir röportajında ABD’nin 20. yüzyılın başındaki ekonomik büyümesinde ve refah artışında gümrük tarifelerinin önemli etkisi olduğuna işaret ederek, “Dünyanın geri kalanına tarife uygulamanız gerek. Onları dışarıda bırakacak ve imalatı yeniden ülkeye getireceksiniz.” ifadesini kullanmıştı.

Çin’i, ABD’de yaygın bir bağımlılık krizine yol açan fentanil maddesinin ana kaynağı olmakla suçlayan Lutnick, “Çin, ABD’ye göbeğinden saldırıyor.” diye konuşmuştu.

Trump’ın, Hazine Bakanlığına aday gösterdiği, yine Wall Street’ten gelen bir isim olan, yatırım fonu yöneticisi Scott Bessent de bir röportajında, “Diğer ülkeler ABD’nin açıklığını uzun zamandır istismar etti, biz de buna müsaade ettik. Tarifeler, nihayetinde Amerikan halkının arkasında durmanın bir aracı.” değerlendirmesinde bulunmuştu.

Bessent, ABD’nin Fox News televizyonu için kaleme aldığı görüş yazısında, ABD’nin pazarlarını dışa açarken bundan faydalanan Çin’in ekonomik büyümesinin ise “despotik bir rejimin varlığını pekiştirdiği” görüşünü paylaşmıştı.

– Tedarik zincirleri kökten değişebilir

Trump’ın ilk dönemindeki ticaret savaşı, Çin’in küresel ticaretteki konumunda önemli bir değişime yol açmadı. IMF rakamlarına göre, ülkenin küresel ticaretteki payı 2017-2019 yıllarında yüzde 9 ila 10 arasında seyrederken, Faz-1 anlaşmasının imzalandığı 2020’de yüzde 10,3’e yükseldi.

Öte yandan tarifeler, Çin’in dış ticaretindeki ABD payını azalmasına sebep olmasına rağmen ülkenin ABD’ye ihracatının parasal değeri arttı. Çin Gümrükler Genel İdaresi verilerine göre, ABD’de dış satım 2017’de 429,72 milyar dolar ile toplam ihracatın yüzde 18,9’unu oluştururken, 2023’te 500,24 milyar dolara ulaşmasına rağmen toplam ihracat içindeki payı yüzde 14,8’de kaldı.

Çin bu dönemde jeopolitik olarak yakın durduğu Rusya’nın yanı sıra, Güney Doğu Asya ve Orta Doğu ülkelerine ihracatını artırarak dış ticaretini çeşitlendirmeyi başardı. Ancak ABD hala Çin’in açık ara en büyük ticari ortağı konumunda bulunuyor.

Trump’ın önerdiği yüzde 60 gümrük tarifesinin uygulanması halinde, ilk yılında Çin’in toplam ihracatının yüzde 8, gayrisafi yurt içi hasılasının ise yüzde 2 azalacağı tahmin ediliyor. Bu durumun dünyadaki ekonomik büyümeyi de yüzde 0,8 azaltacağı öngörülüyor.

Tarifeler, Çin ile iş yapan ABD’li şirketleri tedarik zincirlerini başka yerlere kaydırmaya yönlendiriyor. Nitekim piyasa araştırma şirketi Medius’un anketine katılan Amerikan şirketlerinin yüzde 69’u bu yola başvurduklarını, bunlardan yüzde 94’ü ise bunda başarılı olduklarını bildirdi.

Öte yandan Çin şirketlerinin, ABD’nin ticari korumacılığına karşı kendi tedarik zincirlerini

oluşturmaya yönelik bir atılım içinde olacağını, bunun da küresel tedarik zincirlerinin ayrışmasına ve rakip tedarik zincirlerine yol açacağı öngörülüyor.

– Çin, ne yapacak?

Çin’in artan gümrük tarifelerine karşı ekonomik büyümeyi dengelemek için ekonomik canlandırma politikalarına ağırlık verebileceği değerlendiriliyor. Halihazırda yerel yönetimlerinde borç problemleri, gayrimenkul sektöründeki kriz ve zayıf iç talep nedeniyle büyüme için dış talebe ve ihracata dayanan ülke ekonomisinin tarifelerden olumsuz etkilenmesi kaçınılmaz görünüyor.

Bu arada, Çin’in jeopolitik olarak yakın durduğu ülkelerle ticaretini geliştirmeyi ve alternatif tedarik zincirlerinin oluşturulmasına ağırlık vermeyi sürdüreceği ve bu yolla stratejik ayrışmadan kaynaklanan riskleri gidermeye çalışacağı değerlendiriliyor.

Öte yandan Pekin yönetimi, ABD’nin yeni yönetimi ile birlikte çalışmaya da hazır olduğu mesajını veriyor.

Çin Devlet Başkanı Şi, ABD Başkanı Joe Biden ile 17 Kasım’da Peru’nun başkenti Lima’da düzenlenen Asya Pasifik İşbirliği (APEC) Zirvesi’nde yaptığı görüşmede, Çin ve ABD’nin, iki büyük ülke olarak birlikte var olmanın yollarını aramayı sürdürmesi gerektiğini belirtmişti.

Çin’in, ABD ile istikrarlı, sağlıklı ve sürdürülebilir ilişkiler kurma amacının değişmediğinin altını çizen Şi, “Çin, yeni ABD hükümetiyle diyaloğu sürdürmeye, işbirliğini genişletmeye, farklılıkları yöneterek Çin-ABD ilişkilerinde yumuşak geçiş sağlamaya hazırdır.” ifadesini kullanmıştı.

Şi, ekonomik ayrışmanın ve tedarik zincirlerini bozmanın çözüm olmadığını, ortak kalkınmanın ancak karşılıklı faydaya dayalı işbirliğiyle sağlanabileceğini vurgulayarak, “Yüksek çitli küçük bahçeler kurmak, büyük bir ülkenin izleyeceği yol olmamalı. İnsanlığın refahı yalnızca açıklıkla ve paylaşmayla gelişir.” değerlendirmesinde bulunmuştu.